税收洞见

笔者在之前的文章中和大家探讨过项目规划带来的土增税税负影响问题,在清算实务中,笔者发现不仅项目的规划对土增税的税负产生影响,项目的销售计划及清算时点也会对土增税税负产生影响,以下笔者用案例的形式和大家分析阐述。

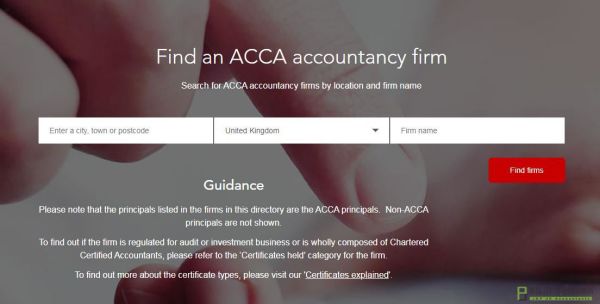

根据清算时间的规定,当已转让的房地产建筑面积占整个项目可售建筑面积的比例在85%以上,或该比例虽未超过85%,但剩余的可售建筑面积已经出租或自用的,主管税务机关可要求纳税人进行土地增值税清算。因此我们在接下来的案例中,考虑不同的销售计划(车位销售的先后顺序)以及不同清算时点(85%已售以及100%已售)的因素来分析对土增税税负的影响。

项目情况:

为简化处理,假设住宅单价为0.9万/方,商铺单价为2万/方,车位总共135个,每个14万,土地和建筑成本0.5万/方。

尾盘销售计算:

情形1

合计共应缴纳土地增值税=1,203+2,783=3,986万

情形2应纳土增税计算:

情形2

合计共应缴纳土地增值税=932.33+2,287.22+270.68=3,490.23万

情形3应纳土增税计算:

情形3

合计共应缴纳土地增值税=1203+2287.22=3490.22万

结论:

具体原因分析及建议

一般情况下,相对于住宅或商铺,车位通常较难出售且容易出现负增值。本案例中,清算时点如果有大量的车位未出售,由于车位出现了负增值在清算时点未出售,单独作为尾盘清算,不纳入项目的土地增值税整体清算中,其对应的扣除项目金额无法扣除,导致了车位成本在项目土增税清算时不能充分有效的利用,造成了成本的浪费,出现税率的跳档,导致税负的增加,这就是“情形1”的整体土地增值税税负大于“情形2”和“情形3“的原因。实务中,很少有企业是已售100%才接到税务机关的销售通知书,大多数在满足85%的条件下税务机关要求清算。

建议房企财务人员关注已售面积以及车位的销售情况指标,在已售面积临近达到85%的时候,结合车位的销售情况,提前通知销售部门调整销售策略,联动做好土增税清算的应对。

相关新闻